di Marcello Esposito –

I derivati sono nati per la copertura dei rischi finanziari. Non c’è nulla di male se li usa anche il ministero dell’Economia, a patto però che lo faccia nella massima trasparenza. Invece i contratti non sono stati resi noti. E non mancano le anomalie. Gli effetti sui conti pubblici.

Polizze contro il rialzo dei tassi di interesse?

Nell’uso dei derivati per la copertura dei rischi finanziari non c’è nulla di male, sono nati per quello. Ma, come la crisi recente ci ha insegnato, non mancano i casi di abuso o di uso maldestro. Per questo agli operatori finanziari “privati” è stata richiesta la massima trasparenza e lo stesso dovrebbe valere per il ministero dell’Economia e delle finanze, visto che siamo in una democrazia e i soldi in gioco sono quelli dei cittadini. Anche perché, come hanno evidenziato alcune recenti inchieste giornalistiche, le perdite per cassa (mediamente 1,5 miliardi di euro all’anno, dal 2007 al 2013) e quelle potenziali future (42 miliardi di euro al 31 dicembre 2014) sono di assoluto rilievo.

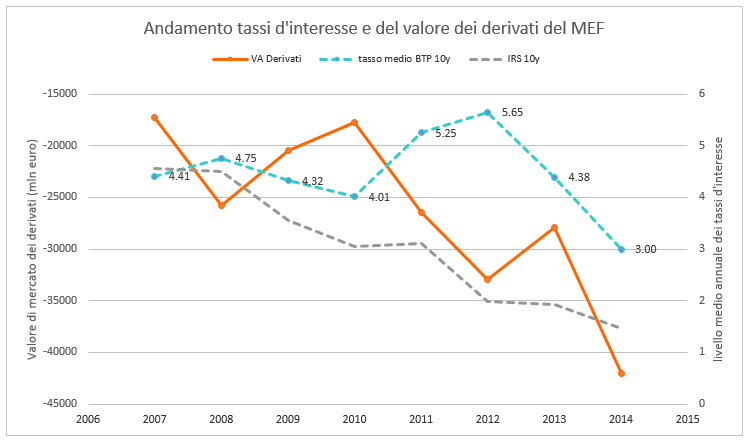

Il ministero ha giustificato l’utilizzo dei derivati come una polizza assicurativa contro un rialzo dei tassi d’interesse, il che significa che dobbiamo aspettarci utili quando salgono e perdite quando scendono. Proprio quello che a grandi linee è effettivamente successo: dal 2011 al 2014 i tassi d’interesse sono crollati e la posizione in derivati del ministero peggiora, passando da -26,45 miliardi di euro a -42,1 miliardi di euro. Ma se esaminiamo più da vicino i dati, notiamo una prima “anomalia”.

Nel 2011-2012 i tassi dei Btp aumentano drammaticamente, mentre la posizione continua a peggiorare. In quegli anni è venuta meno la funzione di copertura dei derivati? Senza aver accesso ai contratti non si può dare una risposta certa. Tuttavia, nel grafico abbiamo riportato anche l’andamento del tasso swap a dieci anni, che, per dirla in breve, è quello che le grandi istituzioni finanziarie applicano nelle transazioni tra di loro. E nel 2011-2012 il tasso swap diminuisce.

Fonte: elaborazioni su dati riportati in un articolo di Claudio Gatti sul Sole-24Ore del 24 aprile 2015

Ciò ci porta a intuire che i contratti derivati stipulati dal Tesoro hanno come sottostante i tassi swap e non i tassi Btp. In termini tecnici, questo genera il “rischio base” e diventa un problema quando lo “spread” inizia a muoversi nel tempo e lungo la curva. Venti anni fa i tecnici del Tesoro non potevano prevedere quello che poi è successo durante la crisi del debito sovrano, ma adesso lo sanno e definire i contratti derivati come polizze assicurative contro un rialzo dei tassi va bene solo se si specifica esattamente di quali tassi stiamo parlando. Non avendo a disposizione il testo dei contratti, siamo nel mondo delle ipotesi.

Swap e conti pubblici

Un altro punto critico è l’ammissione piuttosto candida che i derivati sono stati utilizzati per avere un beneficio immediato per i conti pubblici. Ora, al momento dell’apertura di un contratto swap, la scommessa è fair e quindi il valore di mercato dello swap è pari a zero per entrambe le controparti. Successivamente, in base all’andamento effettivo dei tassi d’interesse, lo swap assume valore positivo (se i tassi si muovono all’insù, nel caso del Mef) o negativo (se i tassi vanno giù). Quindi, se a fine anno si stipula uno swap “normale”, non c’è modo di abbellire i conti pubblici. A meno che il contratto non sia strutturato in maniera tale da anticipare al Tesoro una somma che poi negli anni successivi dovrà gradualmente restituire. Chiunque capisce che, se fossimo in un’azienda privata o in un fondo comune, quell’anticipo non dovrebbe finire tra gli utili dell’azienda o determinare la performance del fondo. È un prestito e come tale andrebbe registrato tra i debiti.

Un risultato simile si ottiene con le swaption (la cessione alla controparte del diritto a entrare in uno swap futuro). Il premio incassato subito con una swaption è pari al valore attuale atteso delle passività future. Definire queste operazioni di copertura è piuttosto arduo, d’altro canto lo stesso ministero dell’economia ammette che “gli introiti dovuti alla cessione di diritti hanno consentito di ridurre gli oneri complessivi del servizio del debito in periodi di tassi elevati”.

Ancora una volta, si pone il problema della trasparenza e correttezza di quanto esposto in bilancio. I principi contabili internazionali consentono di registrare l’incasso del premio nel conto economico ma poi, se si registrano variazioni negative nel fair value della posizione, queste devono passare a conto economico prima che si materializzino effettivamente. Le swaption rappresentano in valore nozionale circa il 12,2 per cento dei derivati del Tesoro, ma il 22,7 per cento delle perdite future attese.

Un’ultima considerazione. Forse, un emittente sovrano può sottrarsi agli obblighi di prudenza di un operatore privato, ma il criterio di registrare le perdite solo quando si realizzano può al limite funzionare se i contratti non prevedono alcuna modalità di “early termination”, come nel caso dei derivati di Morgan Stanley che fece materializzare 2,5 miliardi di perdite nel 2012. Anche perché viene da chiedersi fino a quando le diciotto banche estere (e anche le due italiane, visto che presumibilmente sono passate sotto la vigilanza della Bce) potranno reggere un rischio di credito così elevato nei confronti del Tesoro italiano senza avere una adeguata collateralizzazione.

Tratto da lavoce.info